Налоги – это неотъемлемая часть жизни любого работающего человека. Все мы знаем, что с зарплаты удерживаются различные налоги и отчисления. В России действуют определенные законы и ставки налогообложения, которые регулируют данный процесс.

В 2024 году российские граждане также будут платить определенные налоги с своей заработной платы. Система налогообложения может немного измениться или остаться такой же, как в предыдущих годах.

Чтобы разобраться в том, какой налог будет удерживаться с зарплаты в России в 2024 году, необходимо изучить законодательство и актуальные данные по налоговым ставкам. Налоги могут варьироваться в зависимости от уровня дохода и других факторов.

Какой налог платят с зарплаты в России в 2024

Подоходный налог является прогрессивным и зависит от суммы дохода. В 2024 году предусмотрены следующие ставки налогообложения: доходы до 922 000 рублей облагаются налогом в размере 13%, до 3 038 000 рублей – 15%, до 5 214 000 рублей – 20%, свыше 5 214 000 рублей – 23%.

Основные виды налогов с зарплаты в России:

- Подоходный налог – применяется к доходам физических лиц;

- Пенсионные взносы – обязательный платеж на обеспечение пенсионных прав граждан;

- Страховые взносы – уплачиваются на обязательное медицинское страхование;

- Социальные взносы – используются для финансирования социальных нужд.

НДФЛ: основной налог на доходы физических лиц

Ставка налога НДФЛ в России в 2024 году составляет 13%. Это означает, что с каждого рубля дохода физического лица будет удерживаться 13 копеек в качестве налога. В соответствии с законодательством, налог считается заплаченным в момент получения дохода, поэтому работодатель обязан удерживать НДФЛ и перечислить его в бюджет в установленный срок.

- Ставка налога: 13%

- Объект налогообложения: доходы физических лиц

- Источники доходов: заработная плата, проценты, дивиденды, арендная плата

Единый социальный налог: обязательный взнос работодателя

Размер ЕСН составляет определенный процент от заработной платы работника и зависит от размера заработной платы. Обычно этот процент составляет около 30% от заработной платы сотрудника. Отсутствие выплаты ЕСН со стороны работодателя является нарушением законодательства и может повлечь за собой серьезные штрафы.

- Единый социальный налог является одним из ключевых источников финансирования социальных программ государства.

- Работодатели обязаны строго соблюдать законодательство и регулярно выплачивать ЕСН за своих сотрудников.

- Налоговая политика в области ЕСН может изменяться в зависимости от решений правительства и парламента страны.

Пенсионные взносы: процент от заработной платы

В России существует обязательная система пенсионных взносов, которую осуществляют работники и работодатели. Пенсионные взносы начисляются с заработной платы работника и направляются на формирование его будущей пенсии.

В 2024 году работники в России должны будут уплачивать 22% от своей заработной платы в качестве пенсионных взносов. Из этой суммы 6% идет на обязательное пенсионное страхование, а оставшиеся 16% – на накопительную часть пенсии.

Обычно пенсионные взносы делятся между работником и работодателем:

- Работник уплачивает 6% от своей заработной платы на обязательное пенсионное страхование.

- Работодатель также уплачивает 22% от заработной платы работника, но из этой суммы 16% идут на накопительную часть пенсии, а оставшиеся 6% – на обязательное пенсионное страхование.

Страховые взносы: на медицинское обслуживание и социальное страхование

Страховые взносы на медицинское обслуживание позволяют гарантировать каждому гражданину доступ к бесплатному медицинскому обслуживанию в рамках обязательного медицинского страхования. Эти средства используются для обеспечения лечения, диагностики и профилактики заболеваний, а также развития медицинской инфраструктуры в стране.

- Социальные страховые взносы

Социальные страховые взносы направляются на финансирование социальных выплат и льгот для граждан, включая пенсии, пособия по временной нетрудоспособности, пособия по уходу за ребенком и другие социальные программы. Эти взносы позволяют обеспечить социальное обеспечение населения и улучшить качество жизни граждан в различных сферах.

Страховые взносы: на обязательные страховые взносы на пенсионное страхование

Страховые взносы на пенсионное страхование устанавливаются на уровне 22% от заработной платы работника. Данный процент удерживается работодателем и перечисляется в Пенсионный фонд Российской Федерации. Сумма страховых взносов зависит от заработной платы работника и не может быть меньше минимального уровня, утвержденного законом.

- Ставка страховых взносов может изменяться в зависимости от законодательных изменений в системе социального страхования.

- Работодатель обязан удерживать и перечислять страховые взносы на пенсионное страхование за своих сотрудников в установленные сроки.

- Налоговые вычеты и льготы по страховым взносам на пенсионное страхование могут быть предоставлены определенным категориям налогоплательщиков.

Налоги на доходы или прибыль организаций

В России организации обязаны платить налог на прибыль, который составляет 20% от чистой прибыли. Налог на прибыль уплачивается в случае, если организация имеет прибыль или доход от реализации имущества.

Кроме того, организации могут быть обязаны уплачивать налог на добавленную стоимость (НДС), который в России составляет 20%. НДС взимается с продажи товаров и услуг и потом уплачивается в бюджет.

- Налог на прибыль: 20% от чистой прибыли организации.

- Налог на добавленную стоимость (НДС): 20% от стоимости реализованных товаров и услуг.

Налог на имущество

Налог на имущество включает в себя все виды имущества, в том числе недвижимость, транспортные средства, драгоценности, денежные средства и другие ценности. Обычно размер налога зависит от стоимости имущества и устанавливается в процентном соотношении. Владельцы имущества обязаны самостоятельно оценить свои активы и уплачивать соответствующую сумму налога в установленные сроки.

- Преимущества налога на имущество: уравнивание финансовой нагрузки на граждан, справедливое распределение обязанностей, стимулирование правильного использования ресурсов.

- Недостатки налога на имущество: возможность для владельцев скрывать свои активы, сложности в оценке стоимости имущества, наличие риска неплатежеспособности налогоплательщиков.

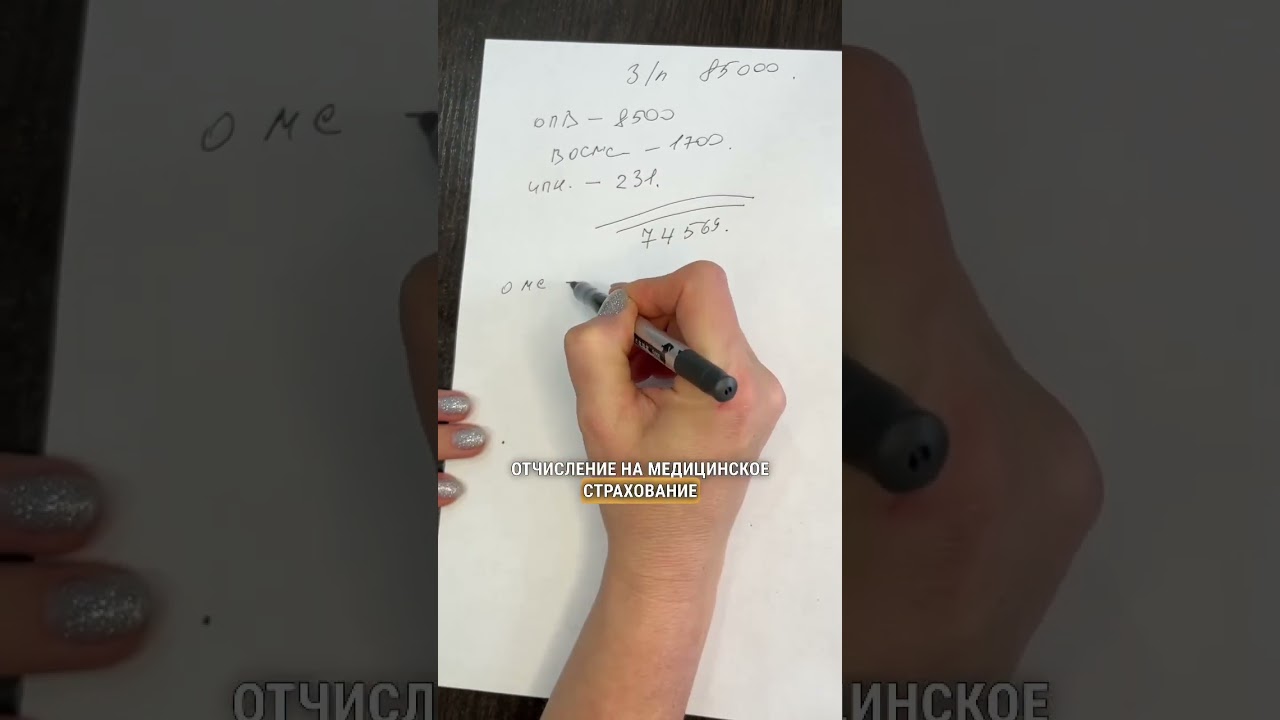

Как рассчитать общий налоговый платеж с зарплаты

Чтобы рассчитать общий налоговый платеж с зарплаты, нужно суммировать все налоги, которые вы платите с дохода. В России в 2024 году это будет НДФЛ и страховые взносы.

Сначала определите ваш ежемесячный доход. Затем вычтите из него налог на доходы физических лиц (НДФЛ), который составляет 13% в большинстве случаев. Полученную сумму умножьте на количество месяцев в году. К полученному результату добавьте страховые взносы, которые составляют 30% от вашего заработка.

Итог:

- Ежемесячный доход: X

- НДФЛ (13%): X * 13%

- Ежегодный НДФЛ: (X * 13%) * 12

- Страховые взносы (30%): X * 30%

- Общий налоговый платеж: (X * 13%) * 12 + X * 30%

В 2024 году в России налог с зарплаты составляет 13% для налоговых резидентов и 30% для нерезидентов. Также существуют дополнительные социальные налоги, которые взимаются с работодателя и составляют 30% от заработной платы работника. Таким образом, общая ставка налога с заработной платы может достигать до 43%. Необходимо учитывать все налоговые обязательства при планировании бюджета и рассчете чистой заработной платы.